Englisch version | Versione italiana

Jahreswechsel HCM

Gegen Ende Jahr wird es im Umfeld des HR Fachbereiches immer spannend. Dieses Jahr erwarten uns sehr einschneidende Veränderungen, auf welche wir in diesem Beitrag gerne eingehen. Nachfolgend erhalten Sie vertiefte Informationen betreffend der Umsetzung der Quellensteuer 2021 sowie der Erhöhung der EO-Beiträge für Arbeitnehmer und Arbeitgeber (Thematik Vaterschaftsurlaub).

Wie jedes Jahr gibt es individuelle Anpassungen die zu erledigen sind, dies betrifft die Verarbeitung des Jahresendes mit der Datenlieferung an die verschiedenen Sozialversicherungspartner über ELM, sowie generell die Jahresabschlüsse und Kontrollen.

Gerne möchten wir Sie an dieser Stelle auch über die technischen Aspekte in Ihrem SAP System informieren.

Fokusthema Quellensteuerreform 2021

Vielleicht haben Sie sich bereits mit dem Thema «Quellensteuerreform» auseinandergesetzt, nämlich das bereits durch den Bundesrat am 16. Dezember 2016 verabschiedete Bundesgesetz über die Revision der Quellenbesteuerung. In diesem Gesetz werden die Grundlagen für die Quellensteuer geregelt, mit der Reform hat es diverse Anpassungen erhalten, welche ab dem 1. Januar 2021 in Kraft treten werden. Nachfolgend erhalten Sie eine Übersicht über die Änderungen und wie Sie diese Ordnungsgemäss in SAP HCM umsetzen können.

Das Ziel des revidierten Quellensteuergesetzes ist die Vereinheitlichung der rechtlichen Lage zwischen den Kantonen. Die Neuerungen verfolgen auch den Zweck, den technischen Entwicklungen Rechnung zu tragen (Beispielsweise dem einheitliches Lohnmeldeverfahren, abgekürzt ELM).

Die wichtigsten Neuerungen auf einen Blick:

- Das quellensteuerpflichtige Einkommen wird einheitlich definiert.

- Es muss neu mit allen zuständigen Kantonen abgerechnet werden.

- Es wird je nach Kanton zwischen 2 Modellen abgerechnet. Entweder das Monats- oder Jahresmodell.

- Die Tarifcodeanwendung ist einheitlich.

- Die Anwendung des Quellensteuercodes D (Nebenerwerb) entfällt für die Arbeitgeber.

- Bei Teilzeiterwerb sind aufwändigere Berechnungen nötig.

- Für unregelmässige Arbeitszeiten (Bsp.: Stundenlohn) gilt eine einheitliche Satzbestimmung.

- Zuständig für die ganze Steuerperiode ist der Kanton am Ende des Jahres oder am Ende der Steuerpflicht. Bei Wechsel des zuständigen Kantons (z.B. Wohnkantonwechsel unterhalb des Jahres), wird die Quellensteuer ab dem Folgemonat mit dem neuen Kanton abgerechnet und abgeliefert.

- Die Bezugsprovision wurde auf 1 % bis 2 % reduziert.

- Neue Möglichkeit zum Antrag auf nachträgliche ordentliche Veranlagung.

Quellenbesteuerte Arbeitnehmer

Es gibt mehrere Arbeitnehmer Typen, die der Quellensteuer unterliegen. Grundsätzlich gilt, dass Lohneinkommen und Ersatzeinkünfte, welche bei einem Unternehmen oder einer Einzelperson mit Wohnsitz, Sitz, tatsächlicher Verwaltung, Betriebsstätte oder fester Einrichtung in der Schweiz erzielt werden, der Quellensteuer unterliegen. Die beiden Hauptgruppen quellenbesteuerter Arbeitnehmer sind folgende:

- Arbeitnehmer mit Wohnsitz in der Schweiz, wenn sie keine Niederlassungsbewilligung (Ausweis C) besitzen.

- Arbeitnehmer ohne Wohnsitz in der Schweiz, also Grenzgänger, Wochen- oder Kurzaufenthalter. Dazu gehören auch Arbeitnehmer mit Niederlassungsbewilligung oder Schweizer Staatsangehörigkeit, wenn sie im Ausland ansässig sind. Ebenso gehören Arbeitnehmer dazu, welche für ein Schweizer Unternehmen Transporte auf der Strasse durchführen.

Tarifcodes der Quellensteuer

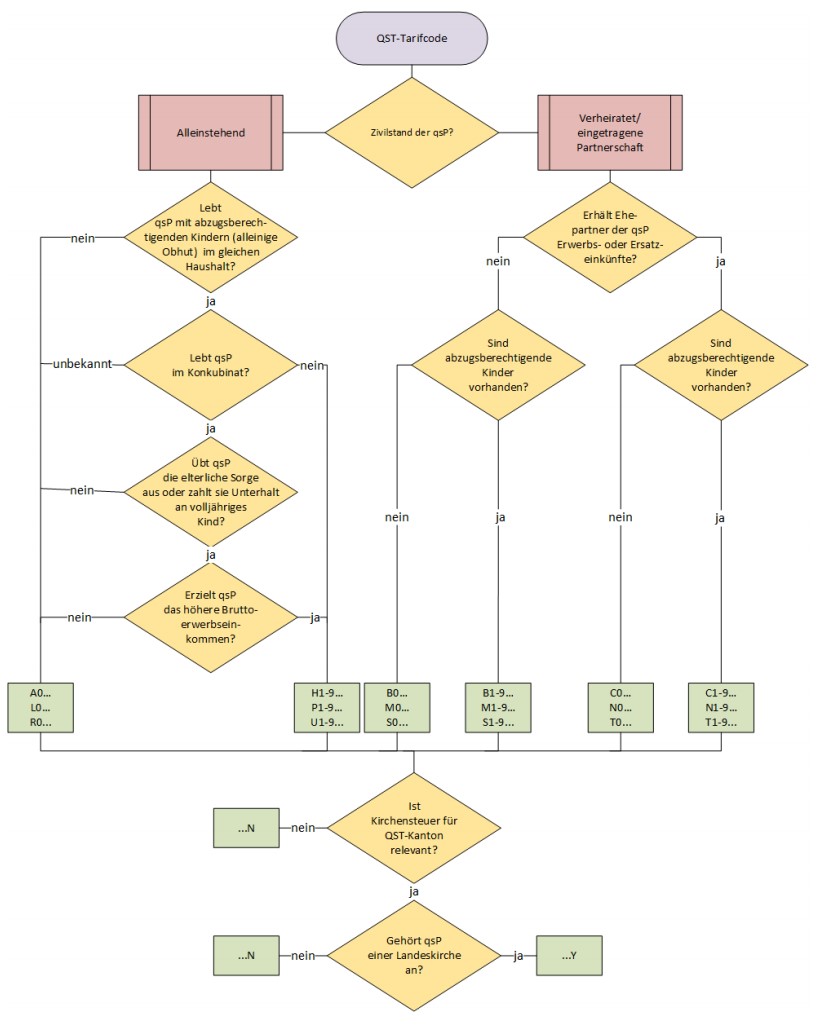

Für die Quellensteuer existieren je nach persönlichen Verhältnissen unterschiedliche Tarifcodes, die die Höhe der Quellensteuer bestimmen. Für Bauunternehmen mit Mitarbeitern oder Niederlassungen im nahen Ausland sind vor allem die speziellen Tarifcodes für Italien und Deutschland wichtig, da durch Vereinbarungen der Schweiz mit diesen beiden Ländern spezielle Tarife existieren. Bei einer Änderung des QST-Tarifcodes wird der neue Code im nächsten Monat berücksichtigt. Wechselt bei einer Person z.B. der Zivilstand von ledig auf verheiratet mit Heiratsdatum 15.08.2021, dann ist in den Lohndaten ein neues Gültigkeitsdatum auf 01.09.2021 zu erstellen und die QST-Daten werden auf dieses Gültigkeitsdatum angepasst. Für die vorangegangenen Monate wird kein Ausgleich vorgenommen. Im nachfolgenden Bild finden Sie eine Übersicht über die grundsätzlichen Tarifcodes.

Bild: Tarifcodes der Quellensteuer (Quelle: Swissdec-Richtlinien)

Berechnung der Steuer im Monats- und Jahresmodell

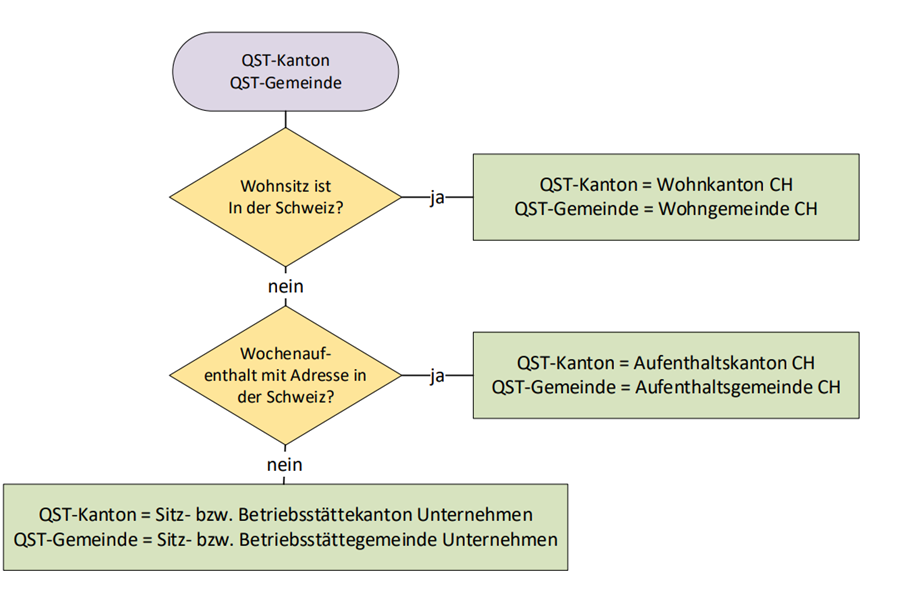

Wenn Sie als Arbeitgeber die Quellensteuer schulden, rechnen Sie diese in Zukunft je nach Kanton mit dem Monats- beziehungsweise Jahresmodell ab. Sie bestimmen den korrekten Quellensteuerkanton anhand der Beziehung des Arbeitnehmers (d.h. der quellenbesteuerten Person, kurz qsP) zur Schweiz. Die Zuteilung kann aufgrund folgender Darstellung gemacht werden:

Bild: Zuteilung korrekter QST-Kanton (Quelle: Swissdec-Richtlinien)

Wenn Firma X, mit Betriebsstätte in Wil, den Mitarbeiter Y aus Deutschland vorübergehend in der Schweiz in der Betriebsstätte Wil einsetzt, muss die Quellensteuer somit an den Kanton St. Gallen abgeführt werden (Voraussetzung: Der beispielhafte Mitarbeiter Y hat seinen Wohnsitz in Deutschland und pendelt nach St.Gallen).

Weiter stellt sich die Frage, ob der Kanton nach dem Monats- oder Jahresmodell abrechnet.

Nachfolgend finden Sie eine Auflistung aller Kantone und Ihrer Abrechnungsarten:

Monatsmodell: Aargau, Appenzell Innerrhoden, Appenzell Ausserrhoden, Bern, Basel-Landschaft, Basel-Stadt, Glarus, Graubünden, Jura, Luzern, Neuenburg, Nidwalden, Obwalden, St. Gallen, Schaffhausen, Solothurn, Schwyz, Thurgau, Uri, Zug, Zürich.

Jahresmodell: Freiburg, Genf, Tessin, Waadt, Wallis.

Der Hauptunterschied zwischen den beiden Modellen liegt in der Betrachtung der Steuerperiode. Während beim Monatsmodell der Monat als Steuerperiode gilt, ist es beim Jahresmodell entsprechend das Jahr. Beim Jahresmodell muss die Steuer aber trotzdem monatlich einbehalten und abgerechnet werden. Für die Berechnung des satzbestimmenden Einkommens finden Sie folgend Beispiele.

Monatsmodell: Der satzbestimmende Bruttolohn wird auch bei Teilzeitangestellten auf 100% aufgerechnet. Hier am Beispiel eines Arbeitnehmers, welcher bei 2 Arbeitgebern zu insgesamt 80% angestellt ist:

| Arbeitgeber | Pensum | Bruttolohn | satzbestimmend |

| A. AG | 60% | 3400 | 5667 (3400/60*100) |

| B. AG | 20% | 1200 | 6000 (1200/20*100) |

Tabelle: Satzbestimmendes Einkommen nach Monatsmodell, in Anlehnung an Kreisschreiben Nr. 45

Jahresmodell: Bei diesem System wird, wie schon erwähnt, vom Kalenderjahr als Steuerperiode ausgegangen. Der satzbestimmende Bruttolohn wird auf Jahresbasis berechnet. Bei einer 100% Erwerbstätigkeit sieht das folgendermassen aus:

| Monat | Januar | …. | November | Dezember | satzbestimmendes Monatseinkommen |

| Bruttolohn | 5000 | 5000 | 5000 | 5000 |

Tabelle: Satzbestimmendes Einkommen nach Jahresmodell, in Anlehnung an Kreisschreiben Nr. 45

Weitere Beispiele zu unterschiedlichen Berechnungsarten und Anstellungsbedingungen finden Sie im Kreisschreiben Nr. 45 der Eidgenössischen Steuerverwaltung. Ab Seite 21 für das Monatsmodell und ab Seite 36 für das Jahresmodell (siehe Beilage).

Was gibt es für Sie im SAP System zu tun?

Dringend wird ein Update des SAP HCM durch die Jahresendepatches (Sync Package), resp. bereits durch die Patches die bis zum November ausgeliefert worden sind empfohlen. Die SAP SE hat die folgenden Hinweise zum Update QSt 2021 publiziert: OSS-Hinweise.xlsx

Das empfohlene SAP Supportpackage für HCM HR SP (alle EA-HR, mit SAP_HR):

| RTC | Bemerkungen | 604 | 605 | 606 | 607 | 608 |

| 12.11.20 | SYNCH | F8 | D5 | C0 | A9 | 86 |

Im Quartal IV 2020 werden vermutlich noch weitere Anpassungen und Korrekturen zur Quellensteuer 2021 ausgeliefert. Bitte beachten Sie hierzu insbesondere den SAP-Hinweis 2906976 (oben aufgeführt). Dieser SAP-Hinweis wird mit der Freigabe neuer SAP Hinweise zur Quellensteuer 2021 aktualisiert.

Kann im Voraus bereits aktiv etwas getan werden?

Ja, denn die Kumulation /109 – Quellensteuer-Basis fix ist ab dem 01.01.2021 nicht mehr gültig. Im Abrechnungsschema Schweiz wird dann entsprechend eine Fehlermeldung ausgegeben, sollten noch Lohnarten auf diese Kumulation geschlüsselt sein. Für die Quellensteuerberechnung sind nur noch die beiden Lohnarten /108 – Quellensteuer-Basis Teilm. (periodische Zahlungen) und /117 – QSt. Basis Einmalzahlung (aperiodische Zahlungen) relevant. Hier gilt es sämtliche Lohnarten per 01.01.2021 abzugrenzen und neu gem. Kreisschreiben 45 zuzuteilen. Hierzu können Sie sich am sofort mit Ihrem SAP HCM Berater abstimmen. Er wird Ihnen bei der neuen Lohnartenzuordnung gerne behilflich sein.

Ebenso benötigen Sie von allen Mitarbeitenden im Teilzeitpensum Informationen über allfällige Nebenerwerbsbeschäftigungen.

Vaterschaftsurlaub – Auswirkungen auf die SV

In der Volksabstimmung vom 27. September 2020 wurde die Vorlage für einen bezahlten Vaterschaftsurlaub mit 60,3 Prozent Ja-Stimmen angenommen. Damit können Väter innerhalb von sechs Monaten ab Geburt eines Kindes zwei Wochen bezahlten Urlaub beziehen. Finanziert wird der Urlaub wie die Mutterschaftsentschädigung über die Erwerbsersatzordnung (EO). Die Vorlage tritt am 1. Januar 2021 in Kraft.

Zwei Wochen Vaterschaftsurlaub

Mit der Annahme der Vorlage erhalten alle erwerbstätigen Väter das Recht auf einen zweiwöchigen Vaterschaftsurlaub, also auf zehn freie Arbeitstage. Sie können diesen Urlaub innerhalb von sechs Monaten nach Geburt des Kindes beziehen, am Stück oder verteilt auf einzelne Tage. Den Arbeitgebern ist es verboten, im Gegenzug die Ferien zu kürzen.

Anspruch auf Erwerbsersatz

Der Erwerbsausfall im Vaterschaftsurlaub wird entschädigt. Dabei gelten die gleichen Grundsätze wie beim Mutterschaftsurlaub. Eine Entschädigung erhalten Väter, die zum Zeitpunkt der Geburt des Kindes erwerbstätig waren, sei es als Arbeitnehmer oder als Selbstständigerwerbender. Sie müssen zudem in den neun Monaten vor der Geburt in der AHV obligatorisch versichert und in dieser Zeit mindestens fünf Monate lang erwerbstätig gewesen sein. Die Entschädigung geht entweder direkt an den Arbeitnehmer oder an den Arbeitgeber, wenn dieser den Lohn während des Urlaubs weiterhin bezahlt.

Höhe der Entschädigung

Wie beim Mutterschaftsurlaub beträgt die Entschädigung 80 Prozent des durchschnittlichen Erwerbseinkommens vor der Geburt des Kindes, höchstens aber 196 Franken pro Tag. Für zwei Wochen Urlaub werden 14 Taggelder ausbezahlt, was einen Höchstbetrag von 2744 Franken ergibt.

Kosten und Finanzierung

Finanziert wird der zweiwöchige Vaterschaftsurlaub über die Erwerbsersatzordnung (EO), also überwiegend mit Beiträgen der Erwerbstätigen und der Arbeitgeber. Das Bundesamt für Sozialversicherungen schätzt die Kosten des Urlaubs bei Inkrafttreten der Vorlage auf rund 230 Millionen Franken pro Jahr. Für deren Finanzierung muss der Beitrag an die EO von heute 0,45 auf 0,50 Lohnprozente erhöht werden. Das ist eine Erhöhung um 50 Rappen pro 1000 Franken Lohn. Bei Arbeitnehmerinnen und Arbeitnehmern übernehmen deren Arbeitgeber die Hälfte davon.

Was ist im SAP-System zu tun?

Es müssen lediglich die Konstanten für die Beiträge an folgende Sozialversicherungen angepasst werden:

- Tabelle V_T511K | AHEOG – «EO-Beitrags-% Arbeitgeber»

- Tabelle V_T511K | AHEON – «EO-Beitrags-% Arbeitnehmer»

- Tabelle V_T511K | AHVHF – «HFPY3: AHV Prozentsatz»

Die Vorgehensweise und Details sind im OSS-Hinweis 2987320 – JW 2020/2021 (SV): Erhöhung des EO-Beitragsprozentsatzes enthalten.

14. Monatslohn bei Grenzgängern Österreich

Einige Mitarbeitende aus Österreich (Rückmeldung von Kunden) sind von Ihren österreichischen Steuerberatern darauf aufmerksam gemacht worden, dass das österreichische Bundesministerium für Finanzen (BMF) bei den Sonderzahlungen (14. Monatslohn) für Grenzgängerinnen und Grenzgänger Änderungen vornehmen werde, die bereits das Steuerjahr 2020 betreffen (d.h. 1.1.2020). Die Ankündigung erfolgt über eine nicht offiziell veröffentlichte Information: „Information zu steuerlicher Begünstigung von sonstigen Bezügen gemäss §67 Abs. 1 und 2 EStG 1988 bei Grenzgängern und Grenzpendlern» vom 04.03.2020.

Es ist nicht auszuschliessen, dass der Wegfall der seit langer Zeit bewährten und im Land Liechtenstein, sowie im Kanton St. Gallen bis heute angewendete Praxis mit dem Rückbehalt für den 13./14. Monatslohn negative Auswirkungen auf die Steuererlasse der Grenzgänger aus Österreich haben wird.

Bereits bei einigen Betrieben im Land Liechtenstein ist die Umstellung der Auszahlungsmodalitäten geplant, damit weiterhin eine Steuerbegünstigung ermöglicht werden kann. Das bislang auf 13 Monatsgehälter ausgerichtete Jahresgehalt wird neu ab dem 01.01.2021 umgestellt, bei gleichem Jahreslohn in 14 Monatsgehälter ausbezahlt. Es darf dabei als Beispiel ein Anteil 13. zusammen mit dem Juni-Gehalt als Urlaubsgeld und der 14. Monatslohn als Weihnachtsgeld zusammen mit dem November-/Dezember-Gehalt ausbezahlt werden. Diese Anpassung wird sowohl von der Liechtensteinischen Industrie- und Handelskammer (LIHK) und dem Liechtensteinischen ArbeitnehmerInnenverband (LANV) unterstützt.

https://www.wko.at/service/steuern/Sonstige-Bezuege—Steuerliche-Behandlung.html

Auslieferungshinweis LOGIB – Report für die Lohngleichheitsanalyse

Logib ist das Standard-Analyse-Tool des Bundes für Lohngleichheitsanalysen. Es ist kostenlos, anonym, sicher und einfach in der Anwendung. Logib basiert auf einer durch unabhängige Dritte bestätigten wissenschaftlichen und rechtskonformen Methode. Logib ist international anerkannt. Es wurde von der UNO mit dem Public Service Award ausgezeichnet und hat von der Equal Pay International Coalition (OECD, ILO, UN Women) das Label «EPIC Good Practice» erhalten.

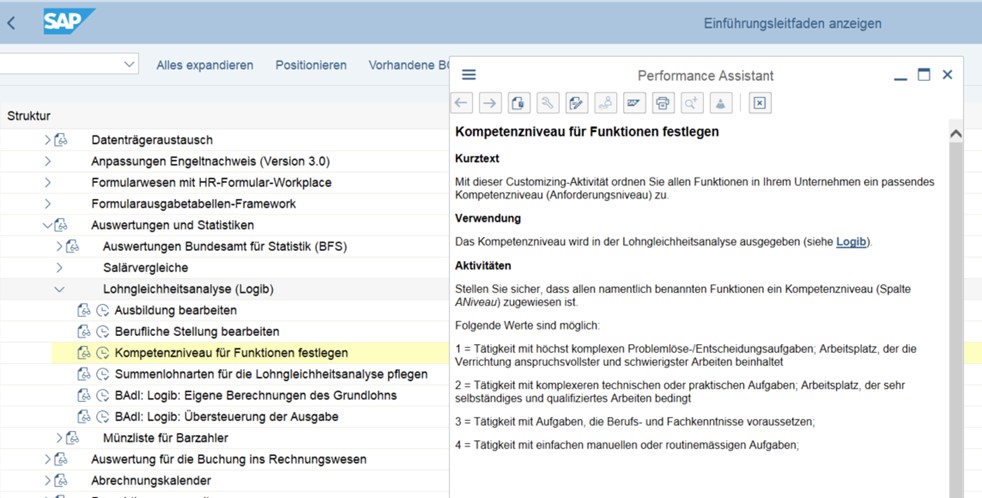

Wenn Sie die LOGIB-Datei (Excel) einreichen müssen, dürfen Sie sich auf die Auslieferung im SAP Standard freuen. Mit dem Hinweis 2899910 – Logib: Report für die Lohngleichheitsanalyse wurde diese den Kunden zur Verfügung gestellt. Bitte beachten sie das dafür notwendige Supportpackage im Hinweis. Damit die Daten in entsprechender Form ausgegeben werden muss ein Customizing im System ausgeführt werden, dieses ist im SAP-Standard IMG wie folgt ersichtlich:

Wir empfehlen Ihnen, sich raschmöglichst mit Ihrer internen oder externen SAP Basis, unserem SAP HCM Berater und Ihren internen Lohnabrechnungsverantwortlichen betreffend dem Releasestand und dem Vorgehen betreffend dem Einspielen der Patches abzustimmen und konkrete Termine zu vereinbaren.

Gerne stehen wir Ihnen für Fragen, Termine und weitere Themen zur Verfügung.

| Christian Zürcher Solution Consultant HCM christian.zuercher@oneresource.com +41 79 281 73 53 |

Mara Cendales Solution Consultant HCM mara.cendales@oneresource.com +41 79 693 85 06 |

Timothy Stecher Head of Strategic Projects & Cloud timo.stecher@oneresource.com +41 79 610 50 82 |